지난 달에만 5.9조 급증…4대 은행 전체 물량과 맞먹어

연체율도 시중銀 두 배 달해…정부자금 투입 압박 가중

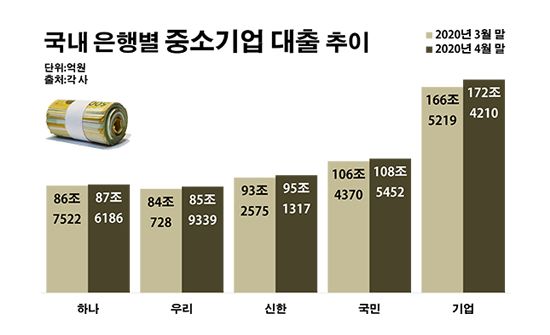

국내 은행별 중소기업 대출 추이.ⓒ데일리안 부광우 기자

국내 은행별 중소기업 대출 추이.ⓒ데일리안 부광우 기자

IBK기업은행이 중소기업들에게 내준 대출이 최근 한 달 동안에만 6조원 가까이 불어나며 단숨에 170조원을 넘어선 것으로 나타났다. 이는 국내 4대 시중은행이 소화한 전체 물량에 맞먹는 규모로, 국책은행으로서 신종 코로나바이러스(이하 코로나19) 위기 극복을 위한 정부의 금융 지원 정책에 앞장선 결과로 풀이된다. 하지만 기업은행의 대출 연체율이 일반 대형 은행들의 두 배에 달하며 가뜩이나 건전성을 둘러싼 고민이 큰 가운데 지금처럼 계속 가중되는 부담은 결국 국민들의 세금 부담을 낳을 수 있다는 지적도 나온다.

19일 금융권에 따르면 지난 달 말 기업은행을 비롯해 신한·KB국민·우리·하나은행 등 국내 5개 은행들이 보유한 중소기업 대출 잔액은 총 549조6504억원으로 전월 말(537조414억원)보다 2.3%(12조6090억원) 증가한 것으로 집계됐다.

은행별로 보면 이 중 기업은행의 몫이 전체의 절반에 육박했다. 나머지 4대 은행이 함께 처리한 중소기업 대출 수요에 육박하는 양을 기업은행 홀로 감내한 셈이다. 같은 기간 기업은행의 중소기업 대출 보유량은 166조5219억원에서 172조4210억원으로 3.5%(5조8991억원) 늘었다. 이 같은 증가액은 조사 대상 은행 전체의 46.8%를 차지하는 액수다.

다른 은행들의 경우 우선 국민은행의 중소기업 대출이 106조4370억원에서 108조5452억원으로 2.0%(2조1082억원) 늘며 비교적 규모가 큰 편이었다. 신한은행 역시 93조2575억원에서 95조1317억원으로, 우리은행도 84조728억원에서 85조9339억원으로 각각 2.0%(1조8742억원)와 2.2%(1조8611억원)씩 중소기업 대출이 증가했다. 하나은행의 중소기업 대출은 86조7522억원에서 1.0%(8664억원) 늘어난 87조6186억원을 기록했다.

이처럼 기업은행의 중소기업 대출이 빠르게 확대된 핵심 배경에는 정책적 요인이 자리하고 있다. 코로나19로 인한 경제 전반의 충격으로 기업들, 특히 상대적으로 기초체력이 약한 중소기업과 소상공인들이 현금 확보에 어려움을 겪게 되자 정부는 이들에 대한 은행의 정책성 자금 지원을 대폭 늘리라고 주문한 상태다. 이에 정책 금융 기관인 기업은행이 중소기업들에 대한 자금 공급에 적극 호응하는 모습이다.

문제는 기업은행이 보유하고 있는 기존 대출의 질이 시중은행들에 비해 좋지 못하다는 점이다. 중소기업과 소상공인을 지원한다는 기관의 존재 목적에 맞춰 대출을 다루다 보니 일반 은행들에 비해 신용이 떨어지는 차주들이 많을 수밖에 없어서다.

이 때문에 기업은행의 기업대출 연체율은 주요 시중은행의 두 배에 이르는 실정이다. 다른 은행 고객들보다 빚을 갚는데 어려움을 느끼는 이들이 많다는 얘기다. 올해 1분기 말 기업은행의 기업대출 잔액 중 1개월 이상 연체된 금액의 비율은 0.57%로 4대 은행 평균(0.29%) 대비 0.28%포인트나 높았다.

코로나19로 경기 침체가 심화하면서 기업들의 대출 상환 여력이 더 악화될 것으로 점쳐지는 현실은 앞으로의 염려를 더 키우는 대목이다. 최근 코로나19 관련 금융 지원이 진행되는 와중 기업은행을 노크한 중소기업 차주들의 자금 여력은 과거보다 크게 약화됐을 공산이 커서다. 특히 코로나19에 따른 경제적 여파가 올해 2분기부터 본격화할 것이란 전망을 감안하면 향후 관련 대출이 많은 은행의 리스크는 한층 커질 것으로 관측된다.

실제로 생계형 자영업자들과 중소기업을 중심으로 기업 차주들은 한계 상황에 몰리고 있는 실정이다. 지난 달 자금사정 기업경기실사지수(BSI)는 66으로 전월(68) 대비 2포인트 하락하며, 글로벌 금융위기 한파가 몰아치던 2008년 12월(65) 이후 가장 낮은 수치를 기록했다.

이는 자금사정에 대해 기업이 인식하고 있는 전망을 지수화한 것으로, 기준치인 100보다 낮을수록 이를 비관적으로 여기고 있는 기업이 낙관하는 곳보다 많아졌다는 뜻이다. 업종별로 보면 서비스 자영업이 중심인 비제조업의 자금사정 BSI(66)가 크게 떨어졌고, 제조업에서는 중소기업(57)의 악화가 두드러졌다.

이런 와중 중소기업에 대한 자금 지원을 이어가기 위해서는 기업은행도 실탄을 공급 받아야 한다. 기업은행의 최대주주가 정부임을 감안하면 이는 곧 지속적인 세금 투입이 이뤄져야 한다는 의미다. 이미 기업은행은 이런 방식으로 올해만 7000억원에 육박하는 돈을 정부로부터 조달 받았다. 기업은행은 중소기업과 소상공인 지원을 늘리겠단 목적으로 지난 3월과 4월에 대한민국 정부를 상대로 각각 2639억원, 4125억원의 제3자 배정 유상증자를 실행했다.

금융권 관계자는 "기관의 설립 취지 상 코로나19 위기 속 중소기업 금융 지원은 기업은행의 숙명과도 같은 과제이지만, 최근의 흐름은 다소 과하다는 인상을 지울 수 없다"며 "기업은행에 대한 자금 공급은 결국 지속적인 세금 투입을 의미하는 만큼, 장기적인 안목에서 짐을 나눠질 수 있는 대책이 병행돼야 할 것"이라고 말했다.

0

0

기사 공유

댓글

-

최신순

-

찬성순

-

반대순

실시간 랭킹뉴스

실시간 랭킹뉴스

댓글 쓰기